Augmenter la valeur de votre entreprise avec votre contrat d'assurance.

- Joe Gosselin

- 5 nov. 2021

- 3 min de lecture

Les propriétaires d’entreprise font appel à des comptables professionnels pour créer (en partenariat avec d’autres professionnels financiers) des stratégies multidimensionnelles afin d’assurer la viabilité de leur entreprise. L’absence d’une collaboration entre professionnels est une occasion manquée d’offrir un service à valeur ajoutée à des clients. Votre conseiller financier devrait être en contact constant avec votre comptable afin de collaborer à l'élaboration de stratégies.

Vous serez peut-être étonné d’apprendre qu’aujourd’hui, de plus en plus de propriétaires d’entreprise se tournent vers l’assurance-vie permanente pour protéger leur patrimoine et résoudre des problèmes de nature fiscale. L'assurance vie permanente devrait être considéré et utiliser comme un placement et non traitée comme une dépense.

L’assurance-vie peut contribuer à résoudre trois problèmes importants pour les propriétaires d’entreprise, en :

minimisant l’impôt des sociétés durant la phase d’accumulation d’actifs de leur vivant;

minimisant l’impôt des particuliers au décès;

assurant la préservation et la croissance des liquidités de la société.

Les avantages de l'assurance-vie permanente

L’assurance peut faire bien plus que satisfaire des besoins en matière de protection. L’assurance-vie permanente peut accroître la valeur de l’entreprise en permettant une croissance fiscalement avantageuse de la valeur de rachat pendant la durée du contrat ainsi qu’un versement libre d’impôt aux bénéficiaires au moment du décès. L’assurance vie permanente peut également améliorer les liquidités de la société; certains produits d’assurance offrent une valeur de rachat importante en début de contrat qui est facilement accessible pour soutenir des occasions de croissance. L’assurance permanente peut surpasser de nombreuses autres options de placement pour les clients propriétaires d’entreprise qui souhaitent équilibrer les rendements après impôt, conserver l’accès à des liquidités et répondre à un besoin en matière de protection.

Il ne faut pas voir l'assurance-vie permanente comme une dépense : le bilan est la clé

L’assurance permanente, contrairement à l’assurance temporaire, offre la possibilité d’accumuler de l’argent dans un fonds. Les placements détenus dans le fonds sont à l’abri de l’impôt, y compris au moment du décès (lorsque le produit de l’assurance-vie est versé). Certains produits d’assurance offrent un niveau élevé de stabilité et comportent diverses options de placement. Ils offrent également des options pour faire croître l’entreprise en utilisant la valeur du contrat comme garantie d’un prêt, et en offrant la liquidité que de nombreux propriétaires d’entreprise recherchent.

La valeur de rachat d’un contrat d’assurance-vie détenu par une société est un actif d’entreprise et doit être prise en compte dans le bilan de l’entreprise.

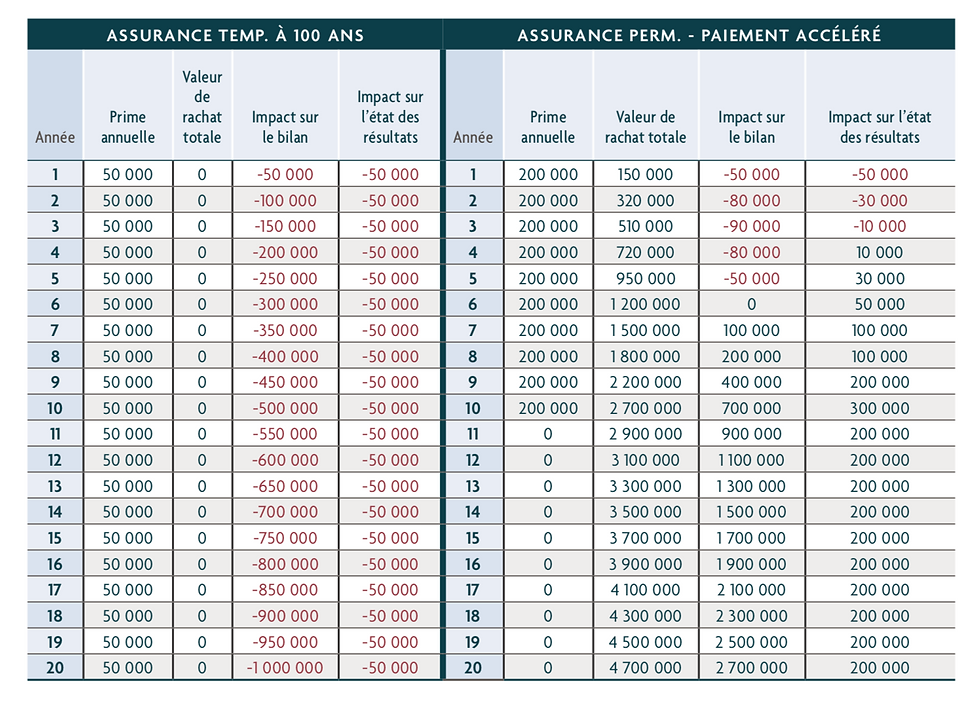

Examinons un exemple de l’impact sur le bilan d’un contrat d’assurance temporaire assorti d’une prime peu élevée par rapport à celui d’un produit vie entière avec participation assorti d’une prime plus élevée et d’une valeur de rachat en début de contrat au cours des 20 premières années. Le contrat d’assurance temporaire a une prime annuelle de 50 000 $. Le contrat vie entière avec participation est payé rapidement sur 10 ans et assorti d’une prime annuelle de 200 000 $.

Dans le cas de l’assurance temporaire à 100 ans à faible coût, la prime annuelle payée a un impact sur l’état des résultats, mais elle ne crée aucune valeur de rachat. Cela réduit la valeur inscrite au bilan chaque année. Durant les premières années du contrat d’assurance permanente – paiement accéléré, la prime payée, moins la valeur de rachat, sera considérée comme une dépense dans l’état des résultats de la société. Toutefois, au fil du temps (et dans certains cas, en seulement 10 ans), la croissance de la valeur de rachat peut excéder la prime payée. Plutôt que de représenter une dépense, le contrat accroît désormais le revenu de la société et améliore son bilan.

Si vous aimeriez discuter et voir des scénarios pour votre situation en particulier. N'hésitez pas à communiquer avec nous ou prendre un rendez-vous pour une rencontre gratuite !

Commentaires